针对重点群体的定向减免税来了!税务局连发两个文件,明确:这两类群体,从事个体经营的,在一定期间内,最高每户每年可以减免税费20000元!具体情况,一起来看看吧!

我们根据财政部 税务总局 退役军人事务部公告2023年第14号和财政部 税务总局 人力资源社会保障部 农业农村部公告2023年第15号两个文件,给大家将重点总结如下:

一、优惠政策的主要内容是什么?

符合条件的群体,从事个体经营,自办理个体户登记当月起,在3年内(36个月,下同)可以享受每年每户最高20000元(各地最高可上浮20%)的“三税两费”减免。

注:这里的三税两费是指,增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税。

除此之外,在这里简单延伸一下2023年至2027年个体户可以享受的常见的税费优惠政策:

1、增值税:小规模纳税人身份的个体户,可以享受月销售额不超10万(季度30万)免增值税的优惠,以及3%减按1%征收增值税的优惠。

对于一般纳税人身份的个体户,增值税上可以享受的是:期末留底退税。同时,对于生产、生活性服务业的一般纳税人,在2023年还有一个加计抵减(5%/10%)的优惠。

2、个税:个体户(核定征收或查账征收都可)年应纳税所得额不超200万的部分,可以享受减半征收个税的优惠。

3、“六税两费”:减半征收。另外,对于印花税而言,个人(个体户和自然人)与电子商务经营者订立的电子订单等情形,还可以享受免征优惠。

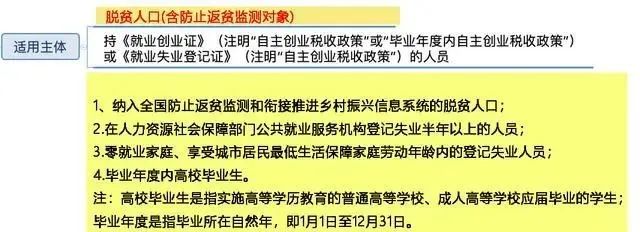

二、具体哪些人群可以享受这个优惠政策?

主要是两类群体:

1、第一类是重点群体,具体包括:

2、第二类群体是自主就业退役士兵。

三、减免税额具体怎么计算?

每户每年的限额标准为20000元,其中具体限额标准由各省、自治区、直辖市人民政府根据当地实际情况,最高可上浮20%,也就是地方可以在20000至24000幅度内,确定限额。

1、扣减顺序:在限额内,依次扣减纳税人当年实际应缴纳的增值税、城市维护建设税、教育费附加、地方教育附加和个人所得税。

2、如果纳税人年度应缴纳税款<扣减限额,按实际需缴纳的税款进行减免。

比如,当地限额是2万,符合条件的纳税人当年度只需要缴纳1万元的“三税浪费”,那么实际减免的税额就是1万元。

3、如果纳税人年度应缴纳税款≥扣减限额,则最高减免税费以限额为限。

比如,当地限额是2万,符合条件的纳税人当年度只需要缴纳3万元的“三税两费”,那么实际减免的税额就是2万元。

其他一些限制,以及具体执行事宜,请关注当地具体政策文件,并当地规定为准。另外大家注意:享受优惠政策,注意留存《就业创业证》《就业失业登记证》《退出现役证》等证明资料备查。

四、除了从事个体经营创业有税收优惠,相关群体在就业方面有什么税收优惠?

就业方面的税收优惠,主要给予的是招用企业。根据上述14号、15号两个文件规定,在2023年1月1日至2027年12月31日期间:企业招用符合条件的人员,并达到相关要求的,可按招用的人数,可享定额税费减免。

1、企业招用符合条件的脱贫人口、失业人员,并与之签订1年以上劳动合同、缴纳社保的:自签订劳动合同并缴纳社保当月起,在3年内按实际招用人数,予以定额依次扣减“三税两费”。

其中,定额标准为:每人每年6000元,最高可上浮30%。“三税两费”的扣减顺序为:增值税、城市维护建设税、教育费附加、地方教育附加和企业所得税。

同样,扣减额需在企业当年应交相关税额中扣减,且当年扣减不完的,不可结转下年使用。

2、企业招用自主就业退役士兵的,需要的条件和扣减税费的种类、规则和顺序跟上面相同。不同的是:地方上浮幅度,最高可以是50%,也就是地方可以在6000-9000幅度内,确定限额。

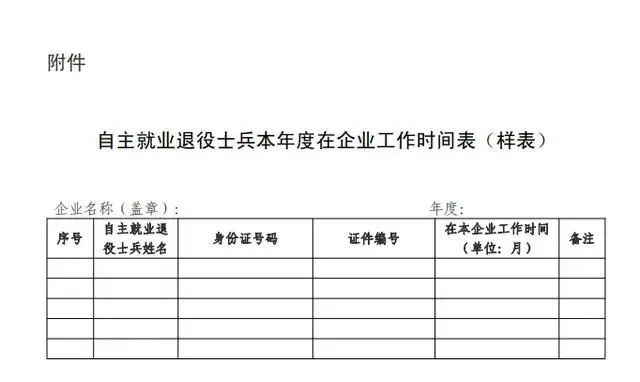

另外,需要注意的是,自主就业退役士兵,在企业工作不满1年的,需按月换算减免限额。同时,企业需要留存劳动合同、社保缴费记录、自主就业退役士兵本年度在企业工作时间表等资料备查。

3、该优惠政策,与其他扶持就业专项税收优惠政策,不可重复享受。如果企业同时满足,可以选择适用最优惠的政策。

五、新优惠出台之前,已经享受了相同类型的优惠政策,还可以重新享受新优惠政策吗?

具体衔接情况,参考如下:

1、如果到了2027年底享受这个优惠政策不满3年,可以继续享受到3年期满为止。

2、如果以前年度享受过相同类型的优惠政策,但不满三年且符合最新条件的,可以按新优惠享受到3年期满。

3、如果之前享受过相同类型的优惠政策满3年的,不能再享受这个优惠政策。

六、在新政策发布之前,征收了符合条件的应予减征的税费,能申请退还吗?

按新政策应予减征的税费,在公告发布之前,已经征收的,可以抵减或退还。但是新政策发布之前已经注销的,不能再追溯享受。

最后,以上内容仅供一般参考,不作为实际操作依据。