除了工资、薪金所得以外,大家较常接触的收入还有劳务报酬和经营所得。今天整理了关于劳务报酬和经营所得的常见问答,一起来学习一下吧!

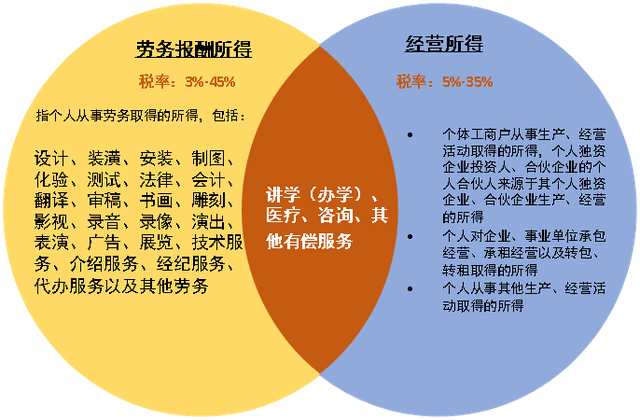

1、哪些收入属于劳务报酬? 根据《中华人民共和国个人所得税法实施条例》第六条的有关规定,劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

2、哪些收入属于经营所得? 1.个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得; 2.个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得; 3.个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得; 4.个人从事其他生产、经营活动取得的所得。

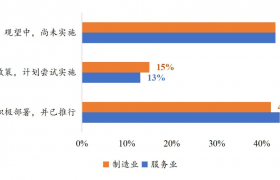

经营行为和劳务行为如何区分 虽然二者在实务中有部分重叠,但透过现象看本质,劳务行为与经营行为的核心区别点在于:劳务行为对应的交付物是劳务,而经营行为对应的交付物是成果。 根据国家税务总局针对各个行业的特别规定或批复,可有以下辨别方式: 1、看是否作为合同签署与对外履约主体 3、看是否承担服务质量责任并作为发票开具主体 综上: 辨别经营所得与劳务报酬所得的核心,在于把握住交付物是“劳务”还是“成果”的核心判断原则,基于“合同签署主体”、“对外履约主体”、“自负盈亏”、“责任承担主体”及“开票主体”等要素,结合主管税务机关的判定依据及实操路径,进行综合实质性判断。 不过要明确的是,经营所得并不意味着一定会适用于核定征收。 即使自由职业者收入是被认定为经营所得,也不表明自由职业者个人可以直接适用当地的个人所得税核定征收政策。 那么,经营所得何时才能被合规认定核定征收呢? 符合《税收征收管理法》中规定的会计账簿不健全、无法查账征收以及计税依据明显偏低等特定情形下才能适用,比如,属于非全日制用工、灵活用工、临时用工关系的个人。 根据通过灵活用工实现自由职业者的个税委托代征,一方面国家税务局可以实现强有力的税务监管,另一方面,也能使平台经济、共享经济实现合规发展,完成个税合规代扣代缴的义务。 通过灵活用工平台,具有如下优势: 1. 降低企业税负,企业把业务分包给平台,平台和自由职业者合作并进行佣金的下发,这样平台可以给企业合理的开具票据,降低了企业的税负; 2. 使用平台参与临时劳动的个人,在平台的所在地可以进行个税的核定,合理增加税后收入;临时性经营所得,不计入年底汇算清缴; 3. 平台给企业开具6%增值税专票,个人端也可以合规取得完税证明。

企业和个人签署的是劳务协议还是签署的服务协议。取得经营所得一方主体,其通常会直接签署合同协议并享受合同权利、履行合同义务。

2、看是否需要承担经营风险、自负盈亏

从计税依据来看,经营所得是对收入减去实际发生的成本、费用、损失后的余额征税,本质是对个人的经营利润征税;而劳务报酬所得是对收入扣除固定金额或比率的余额征税,本质是对个人的经营收入征税。

个人取得经营所得需承担经营风险,取得的所得和经营成果挂钩的,其所得应作为“经营所得”缴纳个税。

一般而言,取得劳务报酬所得一方,是按支付报酬的一方的要求指示提供服务,服务完成后即完成义务,一般不对外就服务质量承担额外的责任,亦不对外开具相应增值税发票;

而取得经营所得一方,除就其所得需对外开具相应增值税发票外,亦需对整个生产经营活动进行计划、组织、控制、协调,以实现其任务和目标,如服务成果不达预期或出现服务质量问题,经营一方需对外承担相应的法律责任。